フリーランス(個人事業主)にとって外せないふるさと納税!上限額や手続き方法を解説

「ふるさと納税はフリーランスもできるの?」「気になってはいるけど手続きが面倒そう…」と思っている方もいるのではないでしょうか?ふるさと納税は所得税や住民税が控除されるうえ、寄付先の自治体から魅力的な返礼品を受け取ることができる制度です。正しく利用すれば節税対策としても有効なので、ぜひ理解を深めていきましょう。

そもそもふるさと納税とは?

ふるさと納税とは、生まれた故郷や応援したい自治体に寄付ができる制度です。手続きをすると、寄付金のうち2,000円を超える部分については所得税の還付、住民税の控除を受けることができます。

たとえば50,000円のふるさと納税を行なった場合

・翌年の住民税や所得税から48,000円減額

・15,000円相当の返礼品などを受け取れる

・地域に貢献することができる

などのメリットがあります。それではフリーランスがふるさと納税を行うメリット・デメリットを詳しくみていきましょう。

フリーランスがふるさと納税を行うメリット、デメリット

<メリット>

・節税対策や納税に対するリテラシーの向上が期待できる

節税対策については前述の通りですが、選んだ自治体に寄付をすることでそのお金の使われ方を考えるきっかけとなり、お金の使い方や納税についてのリテラシー向上も期待できます。フリーランスとして長期的に活動していくためには、お金に対するリテラシーの向上は避けて通ることができません。ふるさと納税では返礼品を選ぶという楽しみもありながら、お金について考えることができます。

・会社員より控除上限額が高くなりやすい

ふるさと納税の控除上限額の計算方法は後で詳しく解説しますが、控除上限額は所得金額の大きさに応じて決まります。フリーランスや自営業の場合は、給与所得者である会社員に比べて所得金額が大きくなりやすいのが特徴です。その理由は、会社員の給与収入から控除される給与所得控除額が個人事業主には存在しないためです。

寄付金の上限が高ければ高いほど、受けられる税金の控除額も増えるうえ、返礼品をたくさん選ぶことができます。

<デメリット>

・フリーランスはワンストップ特例制度が使えない

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる仕組みです。「寄附金税額控除に係る申告特例申請書」に必要事項を記入して、寄付した自治体に送るだけなのでとても便利なのですが、確定申告が基本的に必須となるフリーランスは使うことができません。

・所得金額が変わるので限度額が把握しにくい

ふるさと納税の控除額には課税所得金額が関係します。個人事業主は会社員と違い、収入が毎月一定であるとは限りません。そのため年収が確定する時期にならないと、控除限度額の正確な計算が難しいというデメリットがあります。

ふるさと納税の控除上限額の計算方法

ふるさと納税における控除上限額とは何か、具体的にどう計算すればいいのかについて説明します。

ふるさと納税は控除を受けられる金額に上限が設定されています。この上限を「控除上限額」といいます。また上限額は一律ではなく、働き方や収入、配偶者の有無などによってそれぞれ異なります。フリーランスの場合はその年の1月〜12月の事業所得がいくらかで決まるので、しっかり計算してからふるさと納税を申請するようにしましょう。

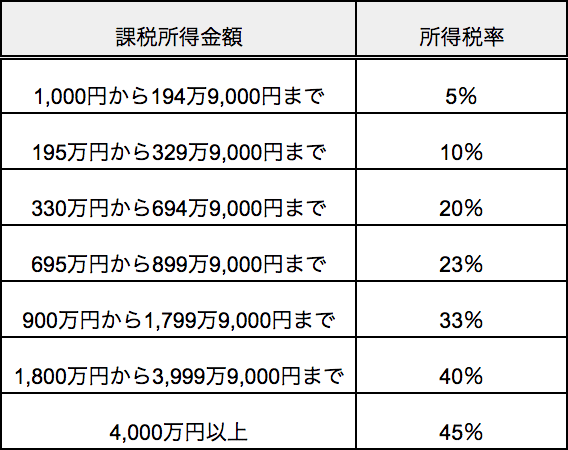

それでは所得税・住民税からの控除額の計算方法を紹介します。所得税からの控除額は以下の式で求められます。

所得税からの控除額=(寄付金額-2,000円)×所得税率

住民税(基本分・特例分)からの控除額は以下のように計算します。

基本分=(寄付金額 – 2,000円)×10%

特例分=(寄付金額-2,000円)×(90%-所得税率)

なお、特例分が住民税所得割額の20%を超えた場合は、以下の式で計算します。

特例分=住民税所得割額×20%

ざっくりとした計算であれば「控除上限額シミュレーション」を使って簡単に算出することもできるので、うまく活用しましょう。

ふるさと納税を行う流れ

①寄付したい自治体に申し込む

②選んだ自治体に寄付金を支払う

③寄附金受領証明書・返礼品を受け取る

④確定申告で「確定申告書B」に金額を記入する

まずは寄付先を選びます。特に希望する自治体がない場合は、欲しい返礼品から探すこともできます。「ふるなび」「ふるさとチョイス」「さとふる」などいくつかふるさと納税ポータルサイトがあるので、欲しい返礼品を探してみましょう。

入金後は、返礼品と寄付金受領証明書が送られてきます。返礼品が届く時期は自治体や返礼品によってまちまちです。寄付金受領証明書は確定申告時に税務署に提出するので、失くさないよう保管しておき、届いていない場合は自治体に確認しましょう。

フリーランスのふるさと納税に関するQ&A

Q. フリーランスのふるさと納税はいつまでにすればいいですか?

ふるさと納税の申込期間は1月1日~12月31日23時59分までです。例えば、2023年1月1日~12月31日までに申し込んだ分は、2023年分の所得税還付と2024年度の住民税控除に反映されることになります。

ただし、自治体によって、ふるさと納税の申込から手続き完了までに時間がかかる場合もあるため、余裕をもって申し込みましょう。

Q. フリーランスの場合、いつ所得税が還付されますか?

ふるさと納税を行ったあと所得税が還付されるのは、確定申告をした1〜2ヶ月後が目安です。4〜5月頃には還付されることがほとんどなので、口座を確認しておきましょう。

Q. フリーランスの場合、いつ住民税が還付されますか?

住民税については、確定申告を行った後の6月から翌年5月まで毎月控除される仕組みです。ふるさと納税を行った翌年の6月に「税額決定兼納税通知書」が届きますので、それに記載の額を見て、いくら控除されたのか確認しましょう。

今回はフリーランス向けにふるさと納税の仕組みやメリットデメリット、具体的な申請方法などについて解説しました。基本的に確定申告が必須なフリーランスにとって、ふるさと納税は大きな手間もなく始められる、有効な節税対策のひとつといえます。制度をしっかりと理解した上で、節税対策や返礼品を楽しんでみてください。